独身税はいつから?2026年4月導入の「子ども・子育て支援金制度」の全貌と影響を解説

「独身税はいつから始まるのか?」と気になっている方も多いでしょう。正式名称は 「子ども・子育て支援金制度」 で、2026年4月 から施行予定です。

この制度は少子化対策のための財源確保を目的としており、公的医療保険料に上乗せ される形で徴収されます。

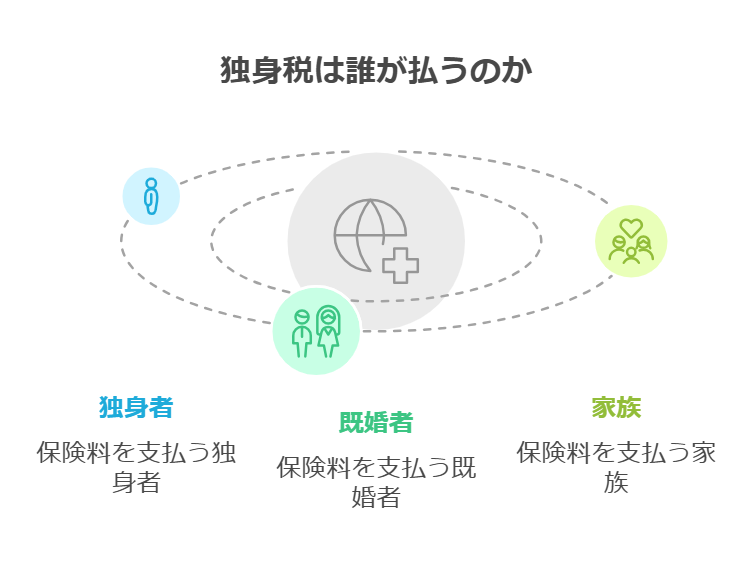

「独身税」と呼ばれていますが、実際には独身者だけではなく、すべての公的医療保険加入者が対象 となります。

給与天引きや健康保険料への上乗せなど、徴収の仕組みもポイントです。この記事では、制度の詳細や施行スケジュール、具体的な負担額、誰が対象なのか についてわかりやすく解説します。

記事ポイント

- 独身税はいつから導入されるのか → 2026年4月から施行される「子ども・子育て支援金制度」の開始時期とスケジュールがわかる

- 制度の正式名称や仕組み → 「子ども・子育て支援金制度」の目的、徴収方法、対象者について詳しく理解できる

- 負担額や支払い方法の詳細 → 収入別の具体的な負担額や、給与天引き・健康保険料上乗せの仕組みが確認できる

- 独身者への影響と今後の見通し → 「独身税」と呼ばれる理由や、制度の公平性、今後の変更や廃止の可能性について知ることができる

独身税はいつから?導入時期と制度の詳細

- 「独身税」はいつから?制度の施行時期を解説

- 施行スケジュール

- 「独身税」とは?正式名称と制度の仕組み

- 徴収方法のポイント

- 誰が対象?独身者だけが負担するの?

- 具体的な負担額は?収入ごとの試算

- 給与天引き?徴収方法と支払いの仕組み

- 免除はある?負担を軽減できる条件とは

「独身税」はいつから?制度の施行時期を解説

「独身税」と呼ばれる制度は、正式名称 「子ども・子育て支援金制度」 として 2026年4月 から施行される予定です。

この制度の最大の特徴は、公的医療保険料に上乗せする形で徴収される点です。つまり、税金として直接課せられるのではなく、医療保険料と一緒に給与から天引きされる仕組みとなっています。

独身税とは何か?

独身税とも呼ばれる子ども・子育て支援金は、公的医療保険に上乗せされる形で徴収される保険料のことです。

すべての公的医療保険に加入する人々が対象となりますので、独身者だけが負担するわけではありません。

引用元:社会保険労務士とうかい

「独身税」という名称はあくまで俗称であり、独身者だけを狙い撃ちする税ではありません。

施行スケジュール

- 2026年4月:制度開始(最初の徴収開始)

- 2027年度:負担額増加(平均月額350円)

- 2028年度:最終的な負担額へ(平均月額450円)

この制度の目的は、少子化対策のための財源確保ですが、すべての医療保険加入者が対象となるため、「独身者だけが負担する」と誤解されがちです。では、この制度の仕組みを詳しく見ていきましょう。

「独身税」とは?正式名称と制度の仕組み

「独身税」と呼ばれていますが、これは正式な税金ではなく、公的医療保険料に加算される 「子ども・子育て支援金制度」 です。

この制度の仕組みを簡単にまとめると、以下のようになります。

制度の概要

- 正式名称:「子ども・子育て支援金制度」

- 開始時期:2026年4月

- 徴収方法:公的医療保険料に上乗せ

- 対象者:すべての公的医療保険加入者

- 目的:子育て世帯を支援し、少子化対策のための財源を確保する

- 負担額(全制度平均額)

- 2026年度:月額 250円

- 2027年度:月額 350円

- 2028年度以降:月額 450円(※収入により異なる)

出典:こども家庭庁 子ども・子育て支援金制度における給付と拠出の試算について

会社員の場合、事業主と労使折半 となるため、実際の負担はこれより半額になりますが、自営業者は全額自己負担となるため、負担感が大きくなります。

- 会社員は給与天引きで自動的に徴収されるが、負担額は企業と折半

- 自営業者は全額負担のため、会社員より負担が大きい

- 後期高齢者も全額負担のため、収入に応じた軽減措置が適用される可能性あり

👉 会社員なら表の金額の半分が実際の負担額ですが、自営業者は全額負担となるため注意が必要です!

徴収方法のポイント

- 税金ではなく社会保険料の一部 → 医療保険料の一環として徴収

- 給与天引きで自動徴収 → 会社員・公務員は給与から引かれる

- 自営業者は国民健康保険に上乗せ → 直接請求される形で負担

この仕組みにより、独身者に限らず、既婚者や子どもを持つ家庭、高齢者を含めた 「すべての医療保険加入者が負担する制度」 となっています。

とはいえ、なぜ「独身税」と呼ばれるのか、そして誰が対象になるのかを見ていきましょう。

誰が対象?独身者だけが負担するの?

「独身税」と聞くと、「独身者だけが支払う特別な税金」と誤解しがちですが、実際にはすべての公的医療保険加入者が対象 です。

つまり、独身者に限らず、既婚者や子どもがいる家庭も負担する仕組みになっています。

具体的な対象者

- 会社員(協会けんぽ・健康保険組合)

- 公務員(共済組合)

- 自営業者(国民健康保険)

- 高齢者(後期高齢者医療制度)

- 扶養に入っていない社会人全員

この制度が「独身税」と揶揄されるのは、独身者や子どもを持たない世帯にとっては、直接的な恩恵がないため です。

一方で、子育て世帯には児童手当の増額や育児支援の強化といったメリットがあるため、不公平感を抱く人が多いのが現状です。

具体的な負担額は?収入ごとの試算

「子ども・子育て支援金制度」は、収入に応じて負担額が異なります。2026年4月から開始され、段階的に増額される仕組みになっています。

では、実際にどれくらいの負担になるのか、具体的な試算を見ていきましょう。

年度ごとの負担額

| 年度 | 平均月額負担 |

|---|---|

| 2026年度 | 250円 |

| 2027年度 | 350円 |

| 2028年度以降 | 450円 |

この金額はあくまで全体の平均であり、収入や加入している医療保険の種類によって変動します。

収入ごとの負担額(2028年度時点)

| 年収 | 会社員・公務員(月額) | 自営業者(月額) |

|---|---|---|

| 200万円 | 350円 | 250円 |

| 400万円 | 650円 | 550円 |

| 600万円 | 1,000円 | 800円 |

| 800万円 | 1,350円 | 1,100円 |

| 1,000万円 | 1,650円 | 未公表 |

会社員・公務員の場合

- 給与天引きで徴収され、労使折半(会社と個人が半々で負担) されるため、実質的な負担は表の金額の半分になります。

自営業者の場合

- 国民健康保険に上乗せされるため、全額自己負担 になります。

医療保険制度別の負担額(2028年度時点)

| 医療保険の種類 | 月額負担額 |

|---|---|

| 協会けんぽ(中小企業) | 700円 |

| 健康保険組合(大企業) | 850円 |

| 共済組合(公務員) | 950円 |

| 国民健康保険(自営業者) | 600円 |

| 後期高齢者医療制度 | 350円 |

負担額は今後の社会状況や少子化対策の進捗によって見直される可能性があります。

給与天引き?徴収方法と支払いの仕組み

「子ども・子育て支援金制度」の徴収方法は、公的医療保険料に上乗せ される形で行われます。そのため、税金のように直接納付するのではなく、給与天引きや健康保険料の請求と一緒に支払う形になります。

徴収方法の仕組み

- 会社員・公務員の場合

- 給与天引き:社会保険料と同様に、自動的に給与から控除されます。

- 労使折半:会社と従業員で 半々 に分けて負担。

- 自営業者(フリーランス)の場合

- 国民健康保険料に上乗せ:市区町村からの請求に組み込まれる。

- 全額自己負担:事業主と折半する制度はないため、すべて自分で支払う必要があります。

- 高齢者の場合

- 後期高齢者医療制度に上乗せ:年金から天引きされる仕組みになる可能性が高い。

支払い方法の違い

| 対象者 | 支払い方法 |

|---|---|

| 会社員・公務員 | 給与天引き(社会保険料と合算) |

| 自営業者 | 国民健康保険料と合算して請求 |

| 高齢者 | 年金からの天引き |

このように、「子ども・子育て支援金制度」は特別な手続きなしに徴収されるため、多くの人が「知らないうちに支払っている」と感じる可能性があります。

そのため、「隠れ増税」や「ステルス課税」といった批判が出ることも考えられます。

免除はある?負担を軽減できる条件とは

負担軽減措置についても気になるポイントです。現時点では、以下のような人たちには 負担の免除や軽減 が検討されています。

免除・軽減対象者

- 低所得者

- 年収130万円以下の世帯:負担軽減措置の対象となる可能性が高い。

- 市町村民税が非課税の世帯:一部免除の可能性。

- 生活保護受給者:免除対象になる可能性がある。

- 障害者や特別な事情がある人

- 障害者手帳を持つ人:負担軽減の対象になる可能性。

- 長期療養中で働けない人:特例措置が設けられる可能性。

- 子育て世帯

- 直接的な負担軽減はないが、児童手当や育児支援金の増額 によって間接的に支援を受ける形になる。

具体的な軽減措置の仕組み

- 所得に応じた段階的負担:収入が低いほど負担額が少なくなる。

- 一定額以下の免除:基準を満たす場合、支援金の全額または一部が免除。

- 他の社会保険料との調整:過剰な負担を避けるため、既存の社会保険料とバランスを取る。

免除を受けるための手続き

- 所得証明書の提出:自治体への申請が必要になる可能性。

- 障害者手帳や証明書の提示:特別な事情がある場合、証明書の提出を求められる。

- 自治体の窓口で申請:各市町村の役所での手続きが必要になる場合がある。

- 「子ども・子育て支援金制度」の負担額は、収入や保険の種類によって異なる。

- 会社員は給与天引き、自営業者は健康保険料に上乗せ される形で徴収される。

- 低所得者や障害者には軽減措置 が検討されているが、対象基準や申請方法は今後の詳細発表を待つ必要がある。

今後の負担増を考えると、制度の内容をしっかり理解し、負担軽減措置の適用条件について情報を確認しておくことが重要です。

独身税はいつから?影響と今後の展開

- なぜ「独身税」と呼ばれるのか?背景と論点

- この制度の目的は?少子化対策としての意義

- 「独身税」は本当に公平?制度への疑問と議論

- 海外の類似制度はどうなっている?諸外国の事例

- SNSや世間の反応—賛否両論の声を紹介

- 自分はどのくらい影響を受ける?簡単な計算方法

- 将来の生活設計にどう影響?長期的な視点で考える

- 今後の展開は?変更や廃止の可能性について

なぜ「独身税」と呼ばれるのか?背景と論点

「独身税」という言葉は、正式名称である 「子ども・子育て支援金制度」 の本来の趣旨とは異なりますが、多くの人々がこのように呼ぶ理由があります。その背景には、制度の仕組みや社会的な不公平感が関係しています。

「独身税」と呼ばれる理由

- 独身者や子どもを持たない世帯に恩恵が少ない

- この制度は 子育て支援 を目的とした財源確保のために導入されるものですが、支援の対象は基本的に 子育て世帯 に限定されています。

- 独身者や子どもを持たない世帯は負担するだけで、直接的なメリットがないため、「独身税」として批判されています。

- 給与天引きという徴収方法

- 会社員・公務員 は給与からの自動天引きとなり、自営業者も健康保険料と合算して請求されるため、知らないうちに負担が増える仕組み。

- 「増税ではなく社会保険料の一部」という政府の説明があるが、多くの人が「実質的な増税」と受け止めている。

- 独身者に対する社会的な風潮

- 日本では「結婚して子どもを持つのが当たり前」という価値観が根強く、独身者に対して「社会に貢献していない」という偏見がある。

- そのため、この制度が「独身者へのペナルティ」と受け止められ、「独身税」という俗称が広まることになった。

「独身税」は誤解?それとも実質的に独身者の負担?

政府は「これは税ではなく、全世代が負担する社会保障制度」と説明していますが、独身者や子どもを持たない世帯にとっては負担増であり、制度の設計上 独身者の負担感が強い ことは事実です。

実際の負担額を考慮すると、年収が高い独身者ほど影響を受けることになります。

この点が「独身税」という呼び方を生む原因となっています。

この制度の目的は?少子化対策としての意義

この制度の最大の目的は、日本の深刻な少子化問題を解決するための財源確保 です。

では、なぜこの制度が必要とされているのか、背景を詳しく見ていきます。

少子化がもたらす問題

日本では出生率が低下し続けており、労働人口の減少や高齢化による社会保障制度の維持が大きな課題となっています。

| 年 | 合計特殊出生率 |

|---|---|

| 1990年 | 1.54 |

| 2000年 | 1.36 |

| 2010年 | 1.39 |

| 2022年 | 1.26 |

| 2023年 | 1.20(過去最低) |

- 出生率1.26以下が続くと、日本の人口は急激に減少

- 将来的に社会保障制度(年金・医療)が維持できなくなる可能性

- 労働力不足による経済の低迷

こうした問題を解決するために、政府は「子どもを増やす」ことを最優先課題とし、その財源確保のためにこの制度を導入しました。

制度による主な支援内容

徴収された資金は以下のような施策に活用される予定です。

- 児童手当の拡充

- 高校生まで対象を拡大

- 第3子以降の支給額を増額(月3万円)

- 出産育児一時金の増額

- 現在の42万円 → 50万円 に引き上げ

- 育児休業中の賃金補償の強化

- 両親が育休を取ると手取り10割相当の給付を実現

- 保育所・学童保育の整備

- 保育の受け皿を増やし、待機児童問題を改善

少子化対策としての期待と限界

この制度によって 子育て世帯の負担軽減が進む ことは確かですが、根本的な少子化対策になるかどうかは議論の余地があります。

- 期待できる効果

- 経済的な不安が軽減されることで、子どもを持つ選択がしやすくなる。

- 育児休業や児童手当の拡充により、働く親の負担が減る。

- 懸念点

- 「結婚しない・子どもを持たない理由」は経済的な問題だけではない(価値観やライフスタイルの変化)

- 過去の海外の事例では、独身税の導入が出生率を改善したケースはほぼない

- 「結婚や子育てを促すなら、住宅支援や教育費の軽減も必要では?」という意見も多い。

したがって、この制度は 少子化問題の一部を解決する手段 であって、決定的な解決策ではないという点を理解しておく必要があります。

「独身税」は本当に公平?制度への疑問と議論

この制度には「公平性の観点」から多くの疑問や批判が寄せられています。

1. 独身者の負担が増えるだけ?

- 子育て世帯にはメリットがあるが、独身者には何の恩恵もない

- 高所得の独身者ほど負担が大きくなる

- 「支援金」という名目だが、実質的には独身者や子どもを持たない世帯への負担増

2. 負担の公平性はあるのか?

この制度では、すべての公的医療保険加入者が対象 となるため、「独身者だけが負担するわけではない」という政府の説明があります。

しかし、負担と恩恵のバランスを考えると 「子どもを持つ家庭は恩恵を受け、持たない人は負担するだけ」 という不公平感が生じています。

| 世帯タイプ | 負担額 | 受ける恩恵 |

|---|---|---|

| 独身者 | あり | なし |

| 既婚・子なし | あり | なし |

| 既婚・子育て世帯 | あり | 児童手当、育児支援 |

3. 経済的負担と逆効果の可能性

- 負担増が「結婚や出産をためらわせる要因」になる可能性

- 「独身税があるなら、ますます結婚したくない」という意見も

- ブルガリアやルーマニアで導入された独身税は 逆効果 で出生率が下がった

4. 政策の方向性はこれでいいのか?

- 「少子化対策なら、結婚支援や住宅支援も必要では?」

- 「労働環境や給与の改善なしに、出産を増やせるのか?」

- 「独身者や子なし世帯への還元策はないのか?」

この制度は「少子化対策のための財源確保」という目的で導入されますが、負担と恩恵のバランスに疑問が残る制度 であることは間違いありません。

公平性を高めるための見直しや、他の少子化対策との組み合わせが必要となるでしょう。

海外の類似制度はどうなっている?諸外国の事例

「独身税」と呼ばれる制度は、日本独自のものではなく、過去にいくつかの国でも同様の仕組みが導入された例があります。

しかし、多くの国では 「独身税」の効果は限定的で、むしろ逆効果を招いたケースが多い ことがわかっています。

ブルガリアの独身税(1968年〜1989年)

- 制度内容

- 25歳以上の独身者に対して、所得の5〜10%を課税

- 少子化対策の一環として導入された

- 結果

- 経済的負担が増加し、結婚をためらう人が増えた

- 出生率は逆に低下(導入前:2.18 → 導入後:1.86)

- 1989年に制度廃止

➡ 経済的負担が増えることで、結婚や子育てを促すどころか、逆に独身者が増加する結果となった。

ルーマニアの独身税(1980年代)

- 制度内容

- 25歳以上の独身者、子どものいない夫婦に対して追加課税

- 国家が強制的に人口を増やす政策の一環

- 結果

- 生活コストが上がり、若年層の経済的な負担が増大

- 国民の強い反発を招き、制度は短期間で廃止

➡ 結論:国家が個人のライフスタイルに介入しすぎると、社会的不満が高まり、政策は長続きしない。

フランスの結婚・子育て優遇税制

- 制度内容

- 独身者への直接的な課税はなし

- 既婚者や子育て世帯に対して税制優遇(所得税の控除)

- 結果

- 少子化対策としては一定の効果あり

- 「独身者を罰する」のではなく「子育て世帯を支援する」方向性が評価された

➡ 「独身税」のようなペナルティ方式ではなく、子育て支援の充実が効果的。

韓国の「事実上の独身税」

- 制度内容

- 独身者への直接的な課税はないが、既婚者・子育て世帯向けの税制優遇が手厚い

- そのため、結果的に独身者の税負担が相対的に重くなっている

- 結果

- 若年層の経済的負担が増し、少子化問題は改善されていない

- 韓国の2023年の出生率は 0.72(世界最低水準)

➡ 「独身者の負担を増やす」だけでは、少子化問題の解決にはつながらない。

1―韓国の出生率が8年連続過去最低を更新

韓国の2023年の合計特殊出生率(以下、出生率)は0.72(暫定値)となり、2022年の0.78を下回り2015年の1.24を記録して以降、8年連続で過去最低を更新した

引用元:ニッセイ基礎研究所

韓国の出生率は世界でも最も低い水準となっており、政府はさまざまな少子化対策を講じています。

しかし、高騰する住宅価格や厳しい労働環境、結婚や子育てに対する価値観の変化など、根本的な要因が解決されておらず、依然として回復の兆しは見えていません。

SNSや世間の反応—賛否両論の声を紹介

2026年4月から施行予定の「子ども・子育て支援金制度(通称:独身税)」について、SNSや世間では 賛否が大きく分かれています。

特に、独身者や子どもを持たない家庭にとって不公平感が強い という声が目立ちます。

賛成派の意見

✅ 少子化対策には必要な制度

- 「少子化が進めば、日本全体の問題になる。社会全体で支えるのは当然では?」

- 「子育て支援をしないと、将来年金も社会保障も維持できなくなる。」

✅ 子育て世帯の負担軽減につながる

- 「育児支援が手厚くなるなら、子どもを持つことを前向きに考えられる。」

- 「少しの負担で将来の子どもたちを支えられるなら協力するべき。」

反対派の意見

❌ 独身者に対するペナルティでは?

- 「子どもを持つ・持たないは個人の自由なのに、なぜ独身者が負担を強いられるのか?」

- 「結婚しない理由は経済的な問題だけじゃない。ライフスタイルの問題もある。」

❌ 給与天引きは事実上の増税

- 「給与天引きで自動的に徴収されるのは、ステルス増税と同じ。」

- 「独身者だけでなく、子どもを持たない夫婦にも不公平感が強い。」

SNSでの具体的な反応

- 「独身税を払うくらいなら、結婚相談所に投資した方がいいかも」

- 「次は『子なし税』とか『未婚税』とか出てくるんじゃ?」

- 「独身者を狙い撃ちする制度はやめてほしい」

- 「子育て世帯が支援を受けるのは当然だが、独身者にも何かメリットが欲しい」

自分はどのくらい影響を受ける?簡単な計算方法

自分がこの制度によってどれくらいの負担をすることになるのか、簡単に計算できる方法を紹介します。

収入別の月額負担(2028年度時点)

| 年収 | 会社員・公務員(月額) | 自営業者(月額) |

|---|---|---|

| 200万円 | 約350円 | 約250円 |

| 400万円 | 約650円 | 約550円 |

| 600万円 | 約1,000円 | 約800円 |

| 800万円 | 約1,350円 | 約1,100円 |

| 1,000万円 | 約1,650円 | 未公表 |

計算方法

会社員・公務員のケース(労使折半あり)

- 年収400万円の場合

- 月額650円の 50%を会社が負担

- 個人負担額は月額325円(年間3,900円)

- 年収600万円の場合

- 月額1,000円の 50%を会社が負担

- 個人負担額は月額500円(年間6,000円)

自営業者のケース(全額自己負担)

- 年収400万円の場合

- 月額550円(年間6,600円)

- 年収600万円の場合

- 月額800円(年間9,600円)

将来の負担を考えるポイント

- ✅ 収入が増えれば負担額も増えるため、昇給とともに負担が増加

- ✅ 会社員は労使折半のため、負担額は比較的抑えられる

- ✅ 自営業者は全額自己負担なので、負担感が大きくなる

この制度が開始されると、毎月の収入から自動的に天引きされるため、 「知らないうちに負担が増えている」 という状況になりかねません。

自身の収入や働き方に応じたシミュレーションを行い、早めの対策を考えておくことが重要です。

将来の生活設計にどう影響?長期的な視点で考える

「子ども・子育て支援金制度(通称:独身税)」は、一見すると月額数百円の負担増に見えますが、長期的には生活設計に影響を及ぼす可能性があります。

特に、独身者や子どもを持たない世帯にとっては、家計やライフプランの見直しが必要になるでしょう。

1. 家計への影響

この制度により、2026年以降、社会保険料の負担が増加 します。以下は年間の負担額の目安です。

| 年収 | 2026年(年額) | 2028年以降(年額) |

|---|---|---|

| 200万円 | 4,200円 | 5,400円 |

| 400万円 | 7,800円 | 9,600円 |

| 600万円 | 12,000円 | 14,400円 |

| 800万円 | 16,200円 | 18,900円 |

➡ 年間数千円~2万円近くの負担増 となるため、日々の支出管理が重要になります。

2. 独身者・子なし世帯への影響

この制度が独身者に与える影響は、以下の点で大きくなると考えられます。

- 「独身でいること」のコストが増える

- 直接的な恩恵がないため、負担だけが増加する。

- 「結婚や子育てをしない人には不公平」という意識が広がる可能性。

- 将来の貯蓄計画の見直しが必要

- 月額数百円の負担でも、20年続けば10万円以上の負担 。

- 資産運用や節税対策を考える必要がある。

3. 経済的な選択に与える影響

この制度が導入されることで、独身者や子どもを持たない世帯のライフプランにも変化が予想されます。

✅ 結婚・子育てを考えるきっかけになる?

- 「独身でいると損をするなら、結婚を考えるべきか」という心理が生まれる可能性。

- ただし、経済的な理由だけで結婚や出産を選ぶことは現実的ではない。

❌ 逆に、生活費の圧迫で結婚が遠のく?

- 独身者の負担が増えることで、さらに貯金が必要になり、結婚や出産が遠のくリスク もある。

今後の展開は?変更や廃止の可能性について

「子ども・子育て支援金制度(独身税)」は、導入が決定していますが、今後の社会情勢や国民の反応によって変更・廃止の可能性もあります。

1. 制度の見直しの可能性

以下のような点が議論される可能性があります。

✅ 負担額の見直し

- 2026年:月額250円

- 2027年:月額350円

- 2028年:月額450円(予定)

➡ 国民の反発が強まれば、負担額の引き下げや免除対象の拡大が検討される可能性 もある。

✅ 公平性の観点での調整

- 「独身者だけが負担する」という誤解を解消する施策

- 負担額に応じた還元策(独身者向けの支援制度など)の導入

2. 国民の反発による政策の変更

SNSなどでの批判が大きくなれば、政府は制度の修正を迫られる可能性があります。

例:増税や社会保険料の引き上げが過去に見直された事例

- 2014年の消費税8% → 10%への引き上げ時には軽減税率が導入

- 2022年の年金制度改正では、低所得者への給付増額が検討された

➡ 「独身者への還元措置」や「負担軽減策」が追加される可能性

3. もし制度が廃止されるとしたら?

制度が廃止されるケースは以下のような条件下で考えられます。

- 少子化対策として効果が出なかった場合

- 制度導入後も出生率が上がらなければ、別の方法を検討する可能性。

- 国民の批判が強すぎる場合

- 「独身税」という名称が広まり、社会的な反発が大きくなることで、政策変更を余儀なくされる可能性。

- 他の財源確保の手段が見つかった場合

- 例えば、法人税の増税や消費税の引き上げによって、子育て支援の財源を確保できれば、この制度は不要になるかもしれない。

- ✅ 制度は2026年から開始するが、見直しの可能性は高い

- ✅ 国民の反発が強ければ、負担額の引き下げや免除対象の拡大が検討される

- ✅ 独身者にも何らかの還元策が求められる可能性

- ✅ 少子化対策の効果がなければ、将来的に廃止される可能性もある

独身税はいつから?導入時期と影響を総括

2026年4月から導入される「子ども・子育て支援金制度(通称:独身税)」は、少子化対策のための財源確保を目的とした新制度です。

しかし、独身者や子どもを持たない世帯への負担増が目立ち、不公平感が指摘されています。

負担額は段階的に増加し、給与天引きで徴収される仕組みです。SNSでも賛否が分かれ、今後の政策変更の可能性もあります。

制度の影響を理解し、家計の見直しや資産運用など早めの対策を検討することが重要です。

以下に要点をまとめています。

- 「独身税」と呼ばれるが、正式名称は「子ども・子育て支援金制度」

- 2026年4月から施行され、給与天引きで徴収される

- 初年度の負担額は月額250円、2028年度には450円まで増加予定

- 会社員は労使折半だが、自営業者は全額自己負担

- 独身者だけでなく、既婚者や高齢者も対象となる

- 子育て世帯への財源確保が目的だが、独身者には恩恵が少ない

- SNSでは「独身者ばかりが負担するのは不公平」との批判が多い

- 海外の類似制度(ブルガリア・ルーマニア)は逆効果だった事例も

- 少子化対策の一環だが、出生率向上の効果は未知数

- 低所得者には軽減措置が検討されているが、条件は未確定

- 負担額が増えるため、家計の見直しや節約が必要

- NISAやiDeCoを活用し、負担増に備えた資産運用が重要

- 制度の公平性を巡る議論が今後も続く見込み

- 国民の反発が強ければ、負担額の調整や見直しの可能性もある

- 最新情報をチェックし、早めに対策を検討することが必要

関連

関連記事

物価高はいつまで続くのか?専門家の予測と生活への影響を解説

物価高はいつまで続くのか?2025年以降の物価動向や専門家の予測を解説。日本の物価上昇率を海外と比較し、経済危機との違いを検証。生活への影響と今後の対策を詳しく紹介。

「税収 過去最高」の裏で進むステルス増税。苦しい国民生活のカラクリとは

国の税収が過去最高を更新し続ける一方で、私たちの国民生活はなぜこれほど苦しいのでしょうか。この記事では、75兆円を超える税収増の巧妙なカラクリ、気づかぬうちに負担が増える「ステルス増税」の実態、そして税金の本当の使い道を徹底解説。国の借金が増え続ける構造的な問題を解き明かし、私たちの暮らしが豊かにならない根本原因に迫ります。

2026年から自動車税が変わる?いつから、どうなる?仕組みと影響を解説

2026年から自動車税が大きく変わります。約70年ぶりとなるこの制度改正は、従来の排気量基準から「車の重さ+環境性能」を軸とした新しい仕組みへと移行する大きな転換点です。この記事では、複雑な変更点を「3つのポイント」で分かりやすく解説。あなたの愛車の税金が上がるのか下がるのかを車種別にシミュレーションし、損をしないための最適な買い替えタイミングや具体的な対策まで、知っておくべき全ての情報を網羅しています。

2026年自転車で何が変わる?青切符の反則金と新ルールを完全解説

2026年4月から自転車のルールが激変。「何が変わる?」の答えは「青切符(反則金)」の導入です。1.2万円のながらスマホ違反や対象年齢、信号無視などの罰則金額、車道・歩道の正しい走り方まで、知っておくべき変更点を完全網羅しました。